JENNE ANDRADE

DO INVESTIDOR ESTADÃO

R$ 0,01. Esse era o saldo da conta corrente da Gafisa (GFSA3) no fim de 2023, quando a justiça determinou um bloqueio para garantir o pagamento de uma dívida com os herdeiros da Klabin. Em uma nova tentativa da família, o juiz Castro Neves autorizou a penhora de cotas no valor de R$ 1,1 milhão em um fundo de investimento ligado à construtora, o Bergamo Multimercado Crédito Privado.

A administradora do produto, a Trustee DTVM, alega que os ativos investidos não podem ser resgatados e que o veículo segue fechado desde setembro de 2023. Já a Gafisa justifica que as cotas foram colocadas como garantia de créditos contraídos com o Banco Master entre agosto de 2021 e janeiro de 2023, portanto, não poderiam ser penhoradas, já que agora pertenceriam ao patrimônio da instituição financeira.

Acesse nosso canal de notícias no WhatsApp pelo link: FTN BRASIL

O que carece de explicação, porém, é uma transferência de R$ 88 milhões da Gafisa para o Banco Master por meio do fundo Bergamo.

A defesa de Amanda Klabin, uma das executivas que tentam penhorar os bens da construtora, diz que o multimercado é uma forma de esconder o capital da Gafisa dos credores. “O fundo é usado como parte de um esquema de blindagem patrimonial”, diz o escritório Barbosa Mussnich Aragão, em argumentação enviada ao juízo em novembro do ano passado. Procurada, a defesa de Amanda Klabin afirma não comentar processos que ainda estão tramitando na Justiça. Nelson Tanure, apontado pela defesa de Amanda como acionista controlador da construtora, também preferiu não comentar.

Em mais de uma ocasião, o E-Investidor entrou em contato com a Gafisa para esclarecer dúvidas sobre as aplicações financeiras, como a transferência dos R$ 88 milhões, deixando o espaço aberto para um posicionamento oficial. A empresa optou por não comentar o assunto. Após a publicação da reportagem, a assessoria de imprensa encaminhou uma nota de posicionamento. “Como uma das maiores construtoras e incorporadoras do País, a companhia historicamente aplicou parte de seus recursos em diversos produtos financeiros, fundos de investimento e instituições do mercado financeiro, sempre observando as normas contábeis e regulatórias aplicáveis, tudo devidamente registrado em suas demonstrações financeiras”, diz o comunicado. A empresa alega que a reportagem traz informações inverídicas sobre operações financeiras feitas pela companhia, mas não detalhou quais são essas operações.

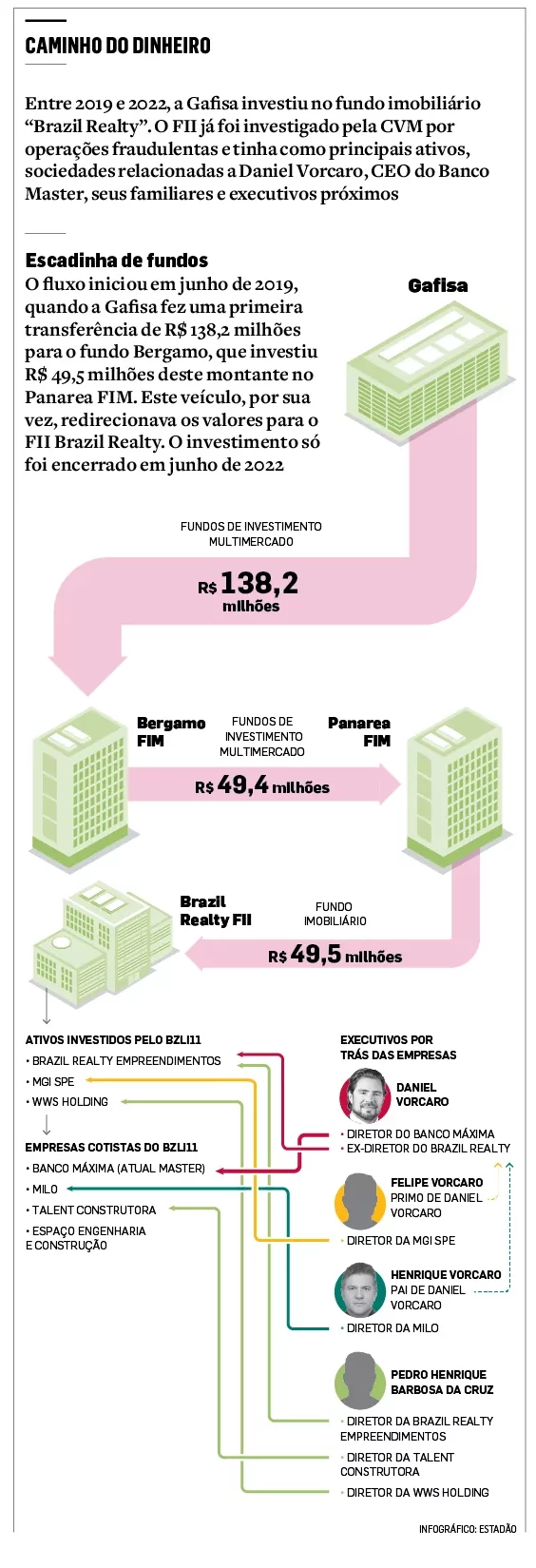

O fundo multimercado da Gafisa e o FII da família Vorcaro

Antes de entrar no radar de credores, o fundo Bergamo funcionou durante quase três anos como uma ponte entre o caixa da construtora e contas de empresas ligadas a Daniel Vorcaro, atual presidente do Banco Master.

O Bergamo foi criado em maio de 2019, logo após Tanure ser nomeado conselheiro da empresa. Um mês depois, a Gafisa já havia direcionado R$ 138,2 milhões ao Bergamo, do qual é a única cotista. Deste montante, R$ 49,4 milhões foram aportados em um segundo fundo, chamado “Panarea Multimercado”, que possuía apenas o Bergamo como cotista e redirecionou o valor total para um terceiro veículo: o fundo imobiliário Brazil Realty (BZLI11).

Acesse nosso canal de notícias no WhatsApp pelo link: FTN BRASIL

As empresas Banco Máxima (atual Master), Milo, Talent Construtora e Espaço Engenharia eram as principais cotistas do BZLI11. Entre os ativos que compunham o portfólio de investimentos do FII, estavam as sociedades “Brazil Realty Empreendimentos”, “MGI SPE” e “WWS Holding”.

Apesar de nomes e CNPJs diferentes, os cotistas e as empresas investidas eram dirigidas pelas mesmas pessoas: Daniel Vorcaro, então diretor do Máxima e ex-diretor da Brazil Realty Empreendimentos; Felipe Vorcaro, primo de Daniel e diretor da MGI; Henrique Vorcaro, pai de Daniel e diretor da Milo; e Pedro Henrique Barbosa da Cruz, diretor da Brazil Realty, Talent Construtora e WWS.

Procurados, Daniel Vorcaro preferiu não comentar o processo. Felipe Vorcaro, Henrique Vorcaro e Pedro Henrique não responderam aos questionamentos do E-Investidor. A reportagem também não encontrou sites oficiais das empresas citadas e os contatos feitos por meio de números de telefone e e-mails não foram respondidos.

Os executivos foram acusados pela Comissão de Valores Mobiliários (CVM) de realizar operações fraudulentas com as cotas do Brazil Realty (BZLI11) entre outubro de 2018 e março de 2020. A administradora do FII, a Índigo Investimentos, também é citada como facilitadora das fraudes. O caso não foi julgado até hoje e parte dos envolvidos, entre eles, Daniel Vorcaro, tenta a assinatura de um termo de compromisso para encerrar o processo.

A Gafisa investiu no fundo imobiliário Brazil Realty por 27 meses, entre 2019 e 2022. Nesse período, a maior movimentação ocorreu em junho de 2020, quando a construtora chegou a ter cerca de R$ 325,6 milhões aplicados no BZLI11, somando investimentos diretos em cotas e por meio da “escadinha” de fundos. Em termos de dimensão, esse valor representava 64,8% do patrimônio líquido do Bergamo, 76% do BLZI11 e 11,5% do valor de todos os bens e direitos da Gafisa juntos, segundo levantamentos realizados pela Com Dinheiro e Elos Ayta, a pedido do E-Investidor.

Acesse nosso canal de notícias no WhatsApp pelo link: FTN BRASIL

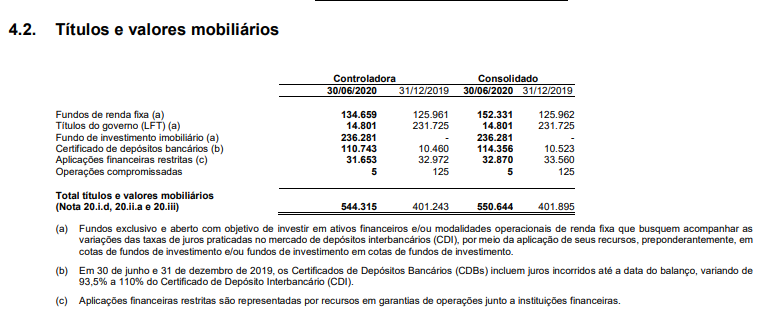

A relevância da exposição não ficava clara no balanço da empresa. Nas demonstrações financeiras do segundo trimestre de 2020, a Gafisa citou investimento de R$ 236,3 milhões em um fundo imobiliário. Contudo, este só era o valor das aplicações diretas do Bergamo em cotas do BZLI11. Os outros R$ 88 milhões em aportes indiretos, feitos por meio do Panarea FIM, foram englobados no montante referente a aplicações em “fundos de renda fixa”.

Por exemplo, na tabela abaixo, cerca de 65% dos R$ 134,6 milhões descritos como aplicados em “fundos de renda fixa”, na verdade desaguavam no FII Brazil Realty.

Demonstrações financeiras da Gafisa de junho de 2020

“A empresa omitiu do investidor a finalidade da aplicação no Bergamo. Isso deveria estar melhor demonstrado nas notas explicativas dos resultados da Gafisa”, diz Alexandre Ripamonti, professor e pesquisador de Finanças, CO-Ceo da ARPC Forensic, que realiza perícia contábil em empresas envolvidas em disputas societárias na Justiça.

Já Diana Almeida, professora de contabilidade da FGV EAESP, afirma que a demonstração não precisava detalhar os ativos que ficavam no “final da cadeia” na carteira do Bergamo. Ainda assim, diz ela, soa “estranho” o fato do Panarea ser um fundo multimercado e nas demonstrações da Gafisa do período só constar investimentos em fundos de renda fixa.

Prejuízo de R$ 88 milhões para a Gafisa?

Em junho de 2022, a Gafisa fez a venda de toda a participação que detinha no BZLI11. A posição, na época, havia caído para cerca de R$ 120 milhões, somando as exposições diretas do Bergamo (R$ 30 milhões) e indiretas do Panarea (R$ 90,3 milhões). As vendas foram feitas para o mesmo comprador: a holding Jaguar Investments Horizon LLC, antiga Brazilian Multimarket Investments (BMI).

A BMI já integrou o quadro de acionistas da Gafisa e havia sido investigada no final de 2019 pela CVM por participação em uma fraude na emissão de debêntures de duas empresas. No processo, encerrado com assinatura de termo de compromisso, a autarquia apontou que a pessoa física por trás da BMI era Benjamim Botelho – controlador da Índigo Investimentos, companhia que fazia a administração do BZLI11.

O prazo de pagamento da BMI – ou Jaguar Investments – aos fundos da Gafisa estava previsto para janeiro de 2023, mas pelo menos R$ 88 milhões desses recursos parecem não ter chegado na conta corrente da Gafisa.

Extratos da conta do fundo Bergamo, os quais o E-Investidor obteve acesso, mostram um resgate de R$ 90,3 milhões no fundo Panarea feito em 13 de janeiro daquele ano. Logo depois, os R$ 88 milhões foram enviados – e constam no extrato – para “BANCO MASTER AS CONTA PATRIMONIAL, CPF/CNPJ: ***237********”.

A reportagem também teve acesso aos extratos da conta da Gafisa no Banco Master no mesmo período, mas não há registro do recebimento do montante.

Poucos dias depois dos saques, o fundo Panarea mudou de nome e categoria, para “Maraã FIDC-NP”, e foi encerrado. O Bergamo funciona até hoje, mas a Gafisa diz que todas as cotas do fundo foram transferidas para o Banco Master em contratos de “alienação fiduciária”, quando um bem é dado como garantia de um empréstimo. “Essa alienação pode ser lesiva aos investidores. Se não fosse, a Gafisa teria destacado a situação em um comunicado oficial ao mercado”, diz Ripamonti, CO-Ceo da ARPC Forensic.

Um ex-analista da CVM também disse ao E-Investidor que a conjuntura é prejudicial aos investidores da Gafisa. Ele aponta que a alienação fiduciária de cotas a um terceiro pode configurar uma infração ao dever do administrador de zelar pelo negócio e cuidar do capital.

Segundo advogados consultados pela reportagem, a dificuldade em penhorar bens da Gafisa por vias judiciais pode expor a empresa até mesmo a pedidos de falência. A Lei das Falências aponta que este tipo de solicitação pode acontecer quando uma companhia é executada e não faz o pagamento nem penhora bens suficientes dentro do prazo estipulado pela Justiça. E isto já ocorreu na última segunda-feira (28), com a Linden RJ Empreendimentos Imobiliários solicitando em juízo a falência da construtora listada na Bolsa de Valores.

O fato é que a transferência de R$ 88 milhões para o Master continua sem explicação oficial. Agora, a dificuldade em penhorar bens de uma companhia avaliada em R$ 160 milhões deixam um questionamento entre os investidores: onde está o dinheiro da Gafisa?